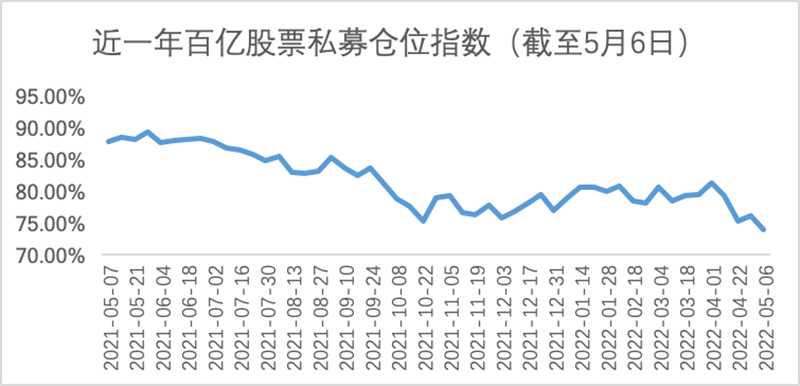

根据私募排排网最新数据显示,截至5月6日,百亿级私募仓位指数为73.96%,创出近一年来的新低水平。从月度水平来看,4月百亿级私募仓位指数平均值为78.38%,低于3月的79.5%,平均值创出了今年以来的新低。

专家分析认为,年初以来,疫情反复、地缘冲突等多重因素带来的超预期变化给宏观经济和资本市场造成持续压力,投资者对于经济前景较为担忧。

3月以来,疫情超预期的冲击又进一步加剧了市场担忧。如果把中国经济形象地比作弹簧的话,当下“弹簧”毫无疑问在承受着很大的压力,但随着疫情得到控制,行业政策层面不再出现边际新增压力,“弹簧”自身就具备恢复的弹性,同时政策发力将会更有利于经济修复,当前市场正在孕育着未来的机会。

事实上,站在当前时点,百亿级私募整体加仓空间颇为充足,越来越多的百亿级私募看好后续权益市场的结构性机会。

因此高净值人群的投资行为更为理性的背景下,私募投资越来越受到高净值人士的青睐。那么,为什么会有越来越多的人选择私募?

1、私募基金经理都是行业的尖子生

私募基金经理大部分都是从公募基金经理里出来的,很多都是经历了市场的磨练而独立出来的基金经理人,如果业绩表现一般,没有过硬的能力是无法独立出来成为私募基金经理的。

2、投资多样化,收益回报较高

与公募基金不同,私募基金的投资门槛较高,只面向少数特定投资者进行募集,因此私募基金的投资目标更具有针对性,能够为客户提供量身定做的投资服务产品,满足客户的特殊投资要求,投资更具隐蔽性、专业技巧性、收益回报通常较高。

3、价值创造优势

与证券投资基金相比,私募股权基金则是投资于实体经济,是货币资本、管理、技术、实物资本在实体经济层面的整合,而实体经济下资源配置效率的提升正是价值创造的表现形式。

那么,眼花缭乱的私募基金市场上,该如何选择一支适合自己的私募基金呢?

1、看业绩表现

在产品的收益、产品的回撤以及夏普比率等这些专业的指标上是否表现优异。

2、看投资策略的结果

每位基金经理人都有着自己的投资策略,我们在不了解这些专业知识的背景下重点看投资结果,这个结果是否令你满意,是否达到了你理想的投资回报。

3、注重投资的底层逻辑

这里说的底层逻辑是指要选择一个靠谱的基金经理,因为基金经理是直接影响你的收益结果的,一个好的基金经理他的认知以及思维习惯是非常重要的。

4、看基金公司

你选择的基金公司团队是否稳定,管理规模是否适中。管理规模过大,这时候很多策略和最初的想法很难去吻合,要考虑的更多;管理规模较小,就比较看重市场的高回报,在管理上也就更集中。

一家好的私募投资基金,也应当是一家好的投资银行,需要具备扶持公司需要的各种专业、资本、法律等方面的人才。缺失任何一点,这个私募基金都不可能实现最大的投资回报,因此,选私募基金就是选择好的基金经理。